都说风起于青萍之末,细究之下,美股最近出现似乎值得关注的变化。美股“头部化”越来越明显。隔夜,标普500、纳指续创历史新高,前者今年涨幅的60%来自苹果、英伟达、微软、谷歌及亚马逊这5家科技巨头。

都说风起于青萍之末,细究之下,美股最近出现似乎值得关注的变化。

美股“头部化”越来越明显。隔夜,标普500、纳指续创历史新高,前者今年涨幅的60%来自苹果、英伟达、微软、谷歌及亚马逊这5家科技巨头。

与此同时,对冲基金正在加速下降美股的风险敞口,似有有高处不胜寒之意。时隔九个月,英伟达创始人黄仁勋再度套现3118万美元的英伟达股票。

1

黄仁勋套现英伟达股票

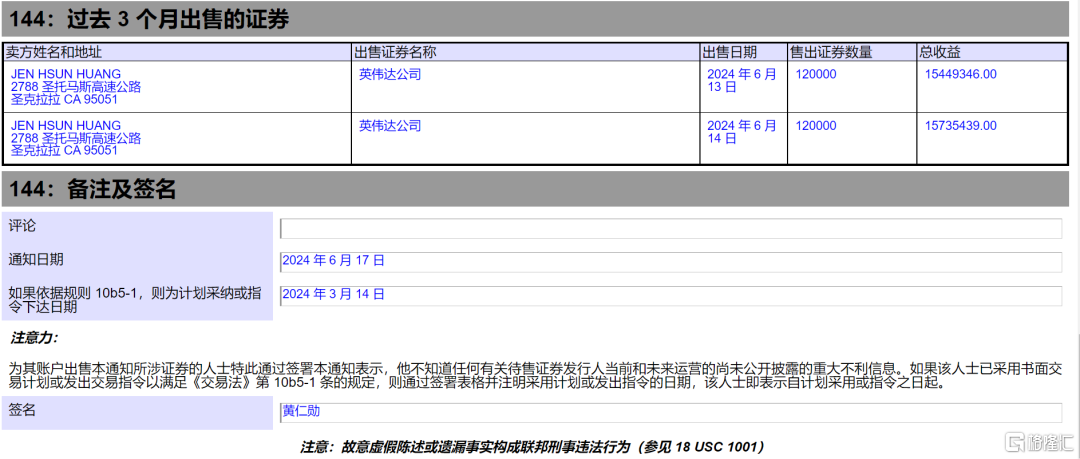

据SEC披露的文件显示,英伟达CEO黄仁勋于6月13日和6月14日共卖出24万股股票,合计套现3118万美元。

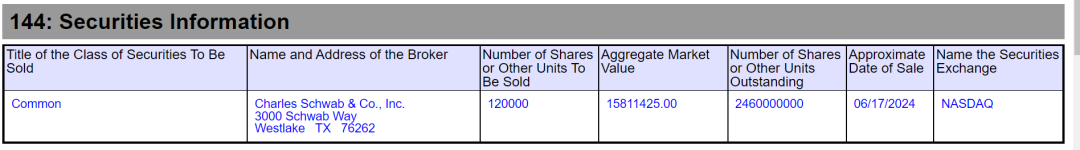

周一收盘后,英伟达又向SEC提交了一份144表格,预计黄仁勋将在周一(6月17日)卖出12万股公司股票,预计套现1581万美元。如果这一交易顺利实施,几天后将可以在SEC查询到相关消息。

黄仁勋此前在3月14日设置了一项10b5-1售股计划,预计在2025年3月底前最多会出售60万股英伟达股票。

这表明,黄仁勋的减持行为可能是基于一个预先计划的安排,并且可能还会继续。且当时英伟达还没有宣布拆股计划,理论上,黄仁勋后续出售的英伟达股票数量有可能超过60万股。

时隔9个月,黄仁勋再度开始减持英伟达股票,背后有值得关注的信号吗?

要回答这个问题,我们可以看看上次黄仁勋减持英伟达股票后,发生了什么。

黄仁勋分别在2023年的9月1日、9月5日、9月6日兑现期权,每天卖出29688股英伟达股票,合计卖出约8.91万股。

从短期维度来看,黄仁勋以复权后的48美元左右的价格减持了一个月后,英伟达当年10月就震荡回调,最低点跌至39.21美元/股。不得不说,作为英伟达的掌舵人,黄仁勋的择时还是有一定参考价值。

但从长期角度来看,从去年9月至今,英伟达股价飙涨超过3倍。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

站在当下角度,由于强劲的业绩以及拆股带来的填权行情,英伟达今年股价涨超164%,一举迈入“3万亿美元俱乐部”。

时隔9个月,黄仁勋再度逢高减持,背后的考量引人浮想联翩。参考上次减持后的走势,这会意味着英伟达短期有一波回调行情吗?

2

英伟达或喜迎百亿资金流入

值得关注的是,英伟达6月有望迎来百亿美元的增量资金。

美股市场上规模最大的科技主题ETF—— SPDR基金(XLK),最新规模高达为722亿美元,将在本周进行季度再平衡,调整股权权重。

公开资料显示,SPDR基金跟踪美股科技精选行业指数,该指数旨在有效代表标准普尔500指数的科技板块,包括技术硬件、存储和外围设备、软件、通信设备以及半导体和半导体设备等。

尽管英伟达今年股价飙涨超160%,但SPDR基金资产中只有6.03%是英伟达股票,而该ETF跟踪的指数标准普尔500信息技术这一比例为22%。

道富银行SPDR美洲研究主管Matt Bartolini表示,XLK将根据其规则和方法进行再平衡。ETF有义务跟踪标准普尔基准。

若真要按照指数进行再平衡,苹果和英伟达在SPDR基金的头寸将迎来截然不同的结局,前者权重需要降至4.5%,后者的权重升至20%。

一项估计显示,道富银行将购买110亿美元的英伟达股票,并抛售120亿美元的苹果股票。

伴随而来的风险是,一旦市场认定SPDR基金要进行再平衡,很可能会抢先买入或卖出相应的个股,有可能对ETF进行成分股调整时产生不利影响,这是以ETF投资者的利益为代价。

3

买方和卖方开始出现分歧

行文至此,大家有没有隐隐感受到指数化投资的风险?

以市值权重来编制指数的方式,意味着公司规模越大,在指数中的相应权重就越高。

这又有什么问题?难道好公司不应该规模越大,分配的资金越多吗?

对于美股这样一个高度指数化(ETF指数基金占美股比例近30%)的市场而言,面对头部化越来越显著,随着MAG7的规模不断增长,ETF需要买入的相关成分股额度就越大,又将进一步放大美股的“头部化”现状,并强化该趋势。

这样的市场正常吗?

目前,美股Mag7股票今年二季度的市值增加了2.3万亿美元,同期标准普尔500指数中的其他493只股票则蒸发了7200亿美元。

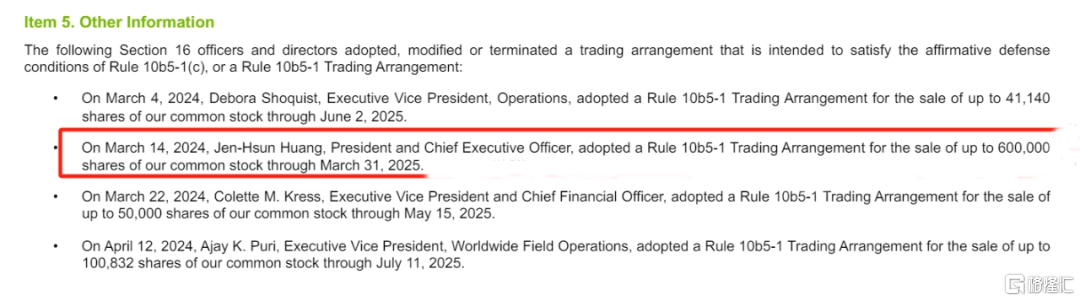

今年迄今,标普500指数中仅有30%的成分股表现优于大盘。根据历史统计,自1990年以来,只有在2000年互联网泡沫期间才出现相关比例如此低的情况。

当少数股票就能撼动整个市场,也意味着头部几只科技股对美股正起着越发立竿见影的影响。

面对如此极端的情况,美国的卖方和买方已经出现分歧了。

一些著名的华尔街策略师正乐此不疲提高标普500目标价,同期许多对冲基金已经开始变得越来越谨慎。

继高盛集团和Evercore ISI,花旗集团是第三家上调美股目标价的投行。

花旗集团的斯科特·克罗纳特表示,美国科技巨头“壮丽七”股价的上涨可能会继续推动标准普尔500指数创下新高,周一将标普500指数的年终目标价从5100点上调至5600点。

与此同时,根据高盛主要经纪部门的报告显示,对冲基金的多空总杠杆率(衡量其对市场的整体敞口)下降了自2022年3月以来的最大降幅。

高盛的数据还显示,截至6月7日的当周,基金经理已连续第三周净卖出美国科技股。其中,半导体和半导体设备类股在名义上净卖出最多。

这一次,船不用沉,众所周知——所有人都在同一侧。

来源:格隆汇

温馨提示:财经最新动态随时看,请关注金投网APP。

<上一篇 24小时环球政经要闻全览 | 6月18日

下一篇>已是最后一篇

相关推荐

- 格隆汇基金日报 | 6只基金年内涨超30%!重配这个方向

- 6月13日数据显示,一心堂最新公布的前十大流通股东名单中,融通基金万民远管理的融通健康产业现身,比一季度末减少133.00万股。

- 财经热点 投资 公司 管理 0

- 史诗级计划!特斯拉的“第四篇章”,马斯克会有哪些宏图?

- 时隔一年多,马斯克又在规划特斯拉秘密宏图计划的第四篇章了。继第一、二和三部分之后,马斯克周二在X平台上表示,特斯拉秘密宏图计划的第四部分正在制定。他还表示,这一定会是史诗级的计划,但却并未透露更多的内容。

- 财经热点 投资 公司 经济 0