格隆汇获悉,深圳证券交易所上市审核委员会定于2024年10月14日召开2024年第17次上市审核委员会审议会议,将审议广东弘景光电科技股份有限公司(简称“弘景光电”)的首发事项,保荐机构为申万宏源证券承销保荐有限责任公司。

格隆汇获悉,深圳证券交易所上市审核委员会定于2024年10月14日召开2024年第17次上市审核委员会审议会议,将审议广东弘景光电科技股份有限公司(简称“弘景光电”)的首发事项,保荐机构为申万宏源证券承销保荐有限责任公司。

弘景光电成立于2012年8月,总部位于广东省中山市,是一家专业从事光学镜头及摄像模组产品的研发、设计、生产和销售的企业。

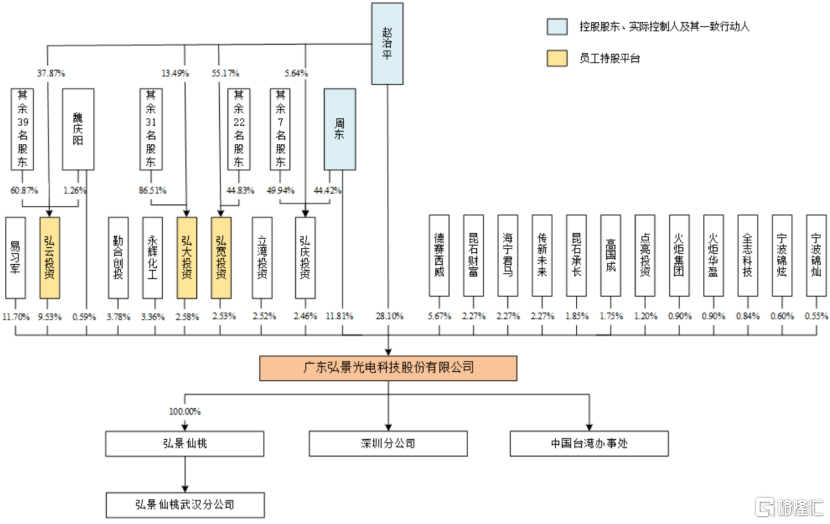

截至招股说明书签署日,赵治平直接和间接控制公司57.01%表决权股份,为公司的控股股东、实际控制人。

赵治平出生于1969年11月,拥有硕士研究生学历。1992年8月至2012年6月,他先后在东莞信泰光学有限公司、凤凰光学、舜宇光学(中山)等多家公司任职;2012年开始创办弘景有限(弘景光电的前身),目前任弘景光电董事长兼总经理。

公司股权结构,来源招股书

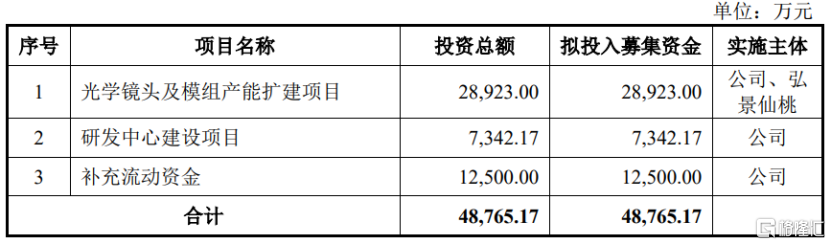

弘景光电本次预计募集资金总额4.88亿元,将投资于光学镜头及模组产能扩建项目、研发中心建设项目及补充流动资金。

募集资金用途,来源:招股书

行业风起,报告期内业绩增速较高

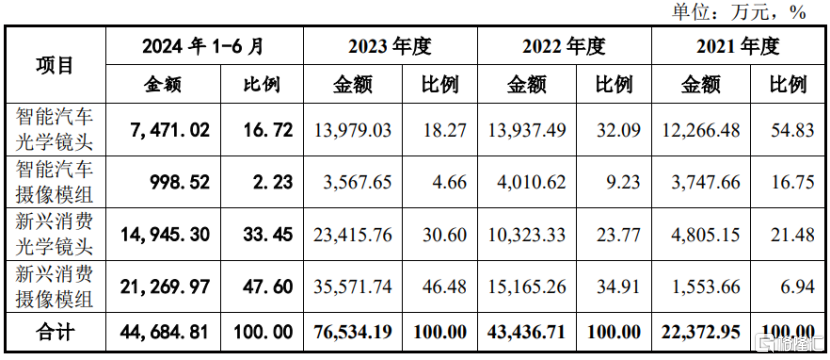

弘景光电的主要产品包括智能汽车光学镜头及摄像模组和新兴消费光学镜头及摄像模组,其中智能汽车产品应用于智能座舱、智能驾驶,新兴消费产品应用于智能家居、全景/运动相机和其他产品。

从业务结构来看,新兴消费光学镜头及摄像模组过去几年占比持续提升,2024年1-6月占营收的比重超过了80%。

按产品类别划分的收入及占比,来源招股书

公司主要产品处于光学产业链中游。

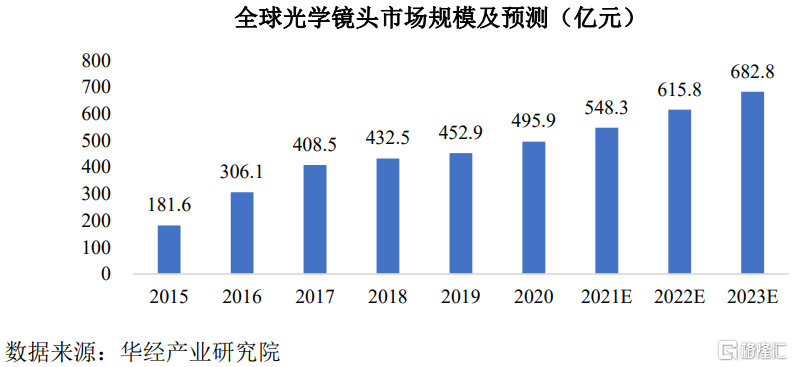

全球来看,随着5G、AI、云计算、物联网等行业数字技术深度融合,构建完整产业驱动链,光学镜头市场增长空间较大。根据华经产业研究院的数据,全球光学镜头市场规模将由2015年的181.6亿元增长至2022年的615.8亿元,2023年达到682.8亿元,年复合增长率约为18%。

全球光学镜头市场规模及预测(亿元),来源:招股书

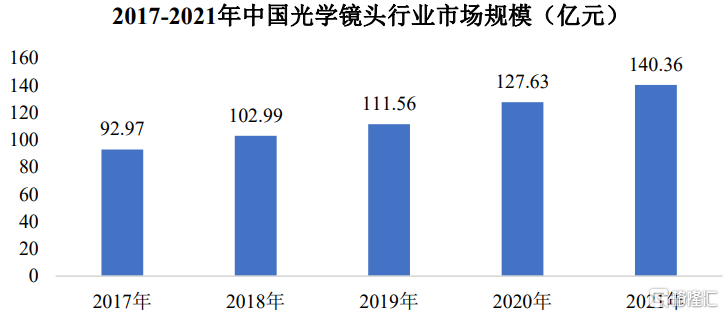

国内而言,根据中国光学光电子行业协会发布的报告,2020年中国光学元器件市场规模为1400亿元。根据华经产业研究院的统计数据,2021年中国光学镜头市场规模为140亿元,2017年至2021年复合增长率为10.85%。

2017-2021年中国光学镜头行业市场规模(亿元),来源:招股书

光学镜头市场规模的高速增长一方面得益于相机、手机、显微镜等传统设备的高端化趋势;另一方面得益于智能汽车、智能家居、智能安防等新兴应用场景的快速发展。

在行业高速发展的背景下,弘景光电的收入也取得了较高的增速。

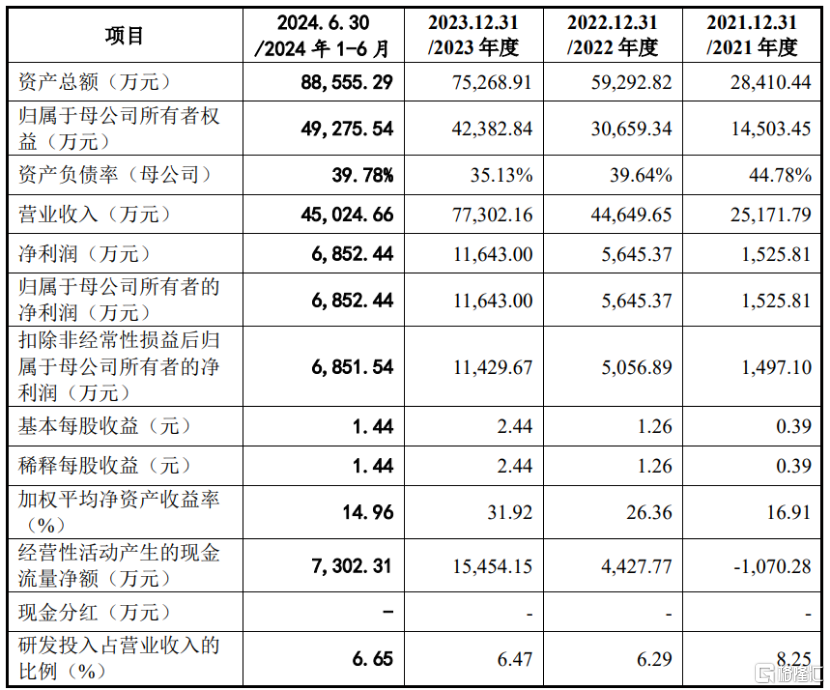

财务数据方面,2021年、2022年、2023年及2024年1-6月(简称“报告期”),公司营业收入分别为2.5亿元、4.46亿元、7.73亿元和4.5亿元,同期净利润分别为1526万元、5645万元、1.16亿元、6852万元。

2021至2023年度,公司营业收入复合增长率达75.24%,扣非后的归母净利润复合增长率达176.31%,正处于高速发展阶段。

在综合评估之后,弘景光电预计2024年度实现营业收入的区间为10.5亿元至11亿元,同比增长35.83%至42.30%,实现净利润的区间为1.6亿元至1.75亿元,同比增长37.42%至50.30%,扣除非经常性损益后归属于母公司所有者的净利润的区间为1.6亿元至1.75亿元,同比增长39.99%至53.11%。

关键财务指标,来源招股书

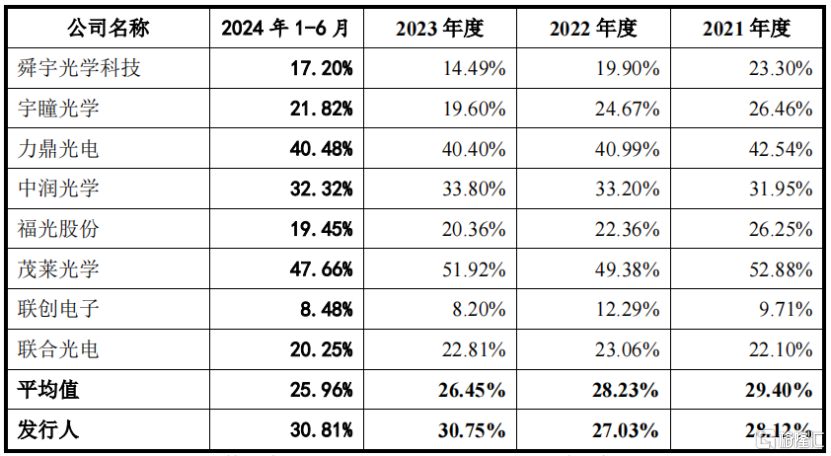

报告期内,公司综合毛利率分别为26.40%、26.98%、30.52%和30.75%。和同行业上市公司相比,2021至2022年度,公司主营业务毛利率略低于同行业平均水平,主要是产品结构、应用领域、业务模式差异所致;从变化趋势来看,报告期内弘景光电的毛利率逐步上升,而同行业公司平均毛利率有所下降。

公司与同行业可比公司主营业务毛利率比较情况,来源:招股书

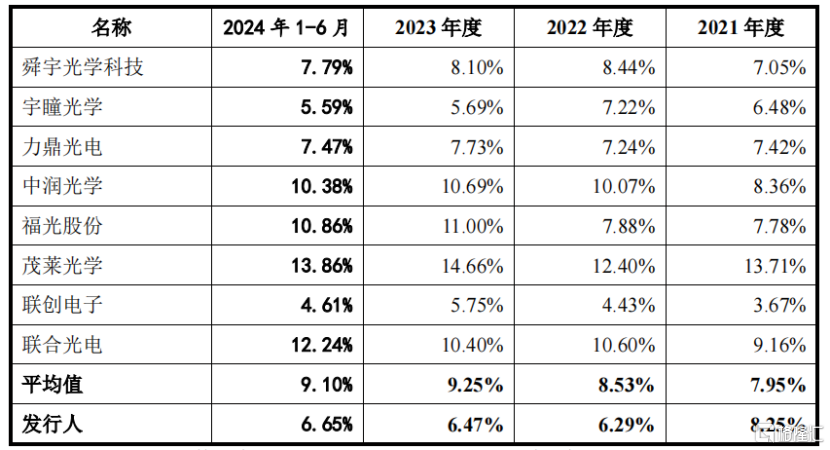

报告期内,弘景光电的研发费用率分别为8.25%、6.29%、6.47%和6.65%,呈现一定波动。

2022年度,公司研发费率低于同行业平均水平,主要系相较于同行业可比公司,弘景光电2022年度业绩增速较快,高于研发费用的增速,导致当期研发费用占比下降。

2023年度,公司业绩继续快速增长,同时亦加大了对研发活动的投入,故2023年度研发费用率较2022年度略有增加。

公司研发费用率与同行业可比公司比较情况,来源:招股书

客户集中度和应收账款占比均较高

弘景光电在各细分领域的市场地位有一定的差别:

其中,在智能汽车领域,根据TSR研究报告,公司2022年在全球车载光学镜头市场占有率3.70%,排名全球第六;

在智能家居领域,根据艾瑞咨询数据推算,公司2023年在全球家用摄像机(含可视门铃)光学镜头领域的市场占有率为9.95%;

在全景/运动相机领域,根据Frost&Sullivan数据推算,公司2023年在全球全景相机镜头模组市场的占有率达25%以上。

公司与AZTECH、工业富联、华勤技术、协创数据等EMS/ODM厂商及IMI、海康威视、德赛西威、豪恩汽电、保隆科技等Tier1厂商建立了长期稳定合作关系。

新兴消费电子领域的产品进入了Insta360、Ring、Blink、Anker、小米等知名品牌;智能汽车领域的产品获得了戴姆勒-奔驰、日产、比亚迪、吉利、长城、奇瑞、埃安、蔚来、小鹏、路特斯等汽车厂商的Tier1定点和量产。

值得注意的是,报告期内,公司向前五大客户的销售收入占营业收入的比例分别为48.79%、59.46%、77.65%和78.43%,前五大客户集中度较高;其中2024年上半年对影石创新这一家公司的销售收入占比就达46.94%。

此外,公司还面临着应收款项坏账的风险。报告期各期末,公司应收账款账面价值分别为6257万元、1.4亿元、1.63亿元和2亿元,加上应收票据及应收款项融资账面价值,合计占当期营业收入的比例分别为25.62%、31.59%、23.00%和46.37%。

总体上,应收款项期末余额较高,占用公司营运资金较多,给公司带来了一定的资金压力。若未来公司主要客户经营发生困难,进而造成资信状况恶化,则公司存在因货款收回不及时甚至无法收回导致公司产生坏账的风险。

尾声

在光学镜头市场高速增长的背景下,弘景光电报告期内业绩也在节节攀升,不过公司也面临着应收账款和客户集中度双高的风险。

此外,公司所处光学镜头及摄像模组行业属于技术密集型行业,产品开发生产需综合应用光学、机械和电子等多学科技术并掌握精密制造工艺,对公司的技术水平和研发能力要求较高。

如果公司未能准确把握行业技术发展趋势或未能持续进行产品技术的迭代创新,公司将面临核心竞争力下降、客户流失风险,进而对公司的营业收入和盈利水平产生不利影响。

来源:格隆汇

温馨提示:财经最新动态随时看,请关注金投网APP。

相关推荐

- 又卖了,巴菲特对美银的持股比例降至10%以下,之后减持不需及时披露

- 近期,巴菲特动作频频。最新,巴菲特继续抛售美国银行,对其的持股降至9.987%,低于10%的“监管临界点”。

- 国际 投资 公司 金融 0

- 公告精选︱赛力斯:预计前三季度净利润为35亿元到41亿元 同比扭亏;三只松鼠:前三季度归母净利润预增99.13%–101.43%

- 赛力斯(601127.SH):预计前三季度净利润为35亿元到41亿元同比扭亏

- 国内 投资 公司 消费 0

- 美联储会议纪要再曝内部分歧,部分官员更青睐只降25基点

- 北京时间10月10日凌晨,美联储公布了9月议息会议纪要。纪要显示,对于9月的大幅降息50个基点,美联储内部出现了分歧,部分与会者更倾向于降息25个基点。降息50个基点,预计将使利率与经济“更好地保持一致”;但降息25个基点可能意味着更可预测的正常化路径。

- 财经热点 投资 经济 消费 0