谁在狙击日元?其实,这个问题先入为主的痕迹过于明显,不是每一件事的背后都有阴谋。

谁在狙击日元?

其实,这个问题先入为主的痕迹过于明显,不是每一件事的背后都有阴谋。

日本央行加息前景不明朗的前景下,美国“二次通胀论”甚上尘嚣,降息预期一若再弱,没有比做空日元更顺理成章的事了。

日元贬值对日本出口企业而言,不失为一件好事,对过去30年没有通胀的日本民众而言,也能得过且过,大家相安无事,倒也其乐融融,国泰民安。

但当日本结束17年负利率后,日元却贬值至151.97,创出1990年以来最低水平之后的时机,事情就开始不一样了。

日本政府开始像热锅上的蚂蚁了,日本财务省、金融厅和日本央行连番出动,警告日元大空头小心行事。就连“安倍经济学”的灵魂人物,日本央行前行长黑田东彦都坐不住,认为日元贬值过头了。

1、日本前行长坐不住了

自从日本央行前行长黑田东彦退休后,市场已经很少听闻他的消息了。就在日元出乎意料贬值到34年以来低位,日本政府上蹿下跳,放话干预仍无济于事,这时候黑田东彦的最新言论流出。

用脚趾头想想这事也不简单。你看到的,不过是别人想让你看到的。

据媒体报道,4月1日,黑田东彦在美国哥伦比亚大学发表了演讲,发表了题为《日本经济的展望和金融政策正常化》的演讲(演讲是非公开进行的),指出目前的日元贬值过头了,(当局)有可能进行外汇干预。

一切的信息都指向日本政府要干预外汇市场了,只是不知道项上的侧刀何时落下。现在继续做空日元,无异于刀尖舔血。

据多位与会者介绍,黑田东彦为在美联储年内降息的预期下,从中长期来看,日元贬值将通过日美利差缩小而得到修正。

日元贬值不是利于日本出口企业吗?日元都贬值30多年了,日本怎么这时候才着急?

看过辜朝明先生的《大衰退》就会知道,正是靠着日本政府300万亿日元的财政刺激手段,日本GDP才能维持泡沫经济时期的高水平,日本民众才能在巨额资产财富蒸发后还能维持现有的生活水准,日本企业也得以在极度艰难的情况下维持运营,并不断修复受损的资产负债表。

没有通胀的情况下,尽管日本是个贸易逆差国,但为了日本出口企业在全球有竞争力,日元贬值就贬值了。这点集体主义大局观,日本民众也还是有的。

但是当日本走出通缩泥淖,过惯物价30年不变的日本民众发现,原来物价会上涨?过往一切就要推到重来了。

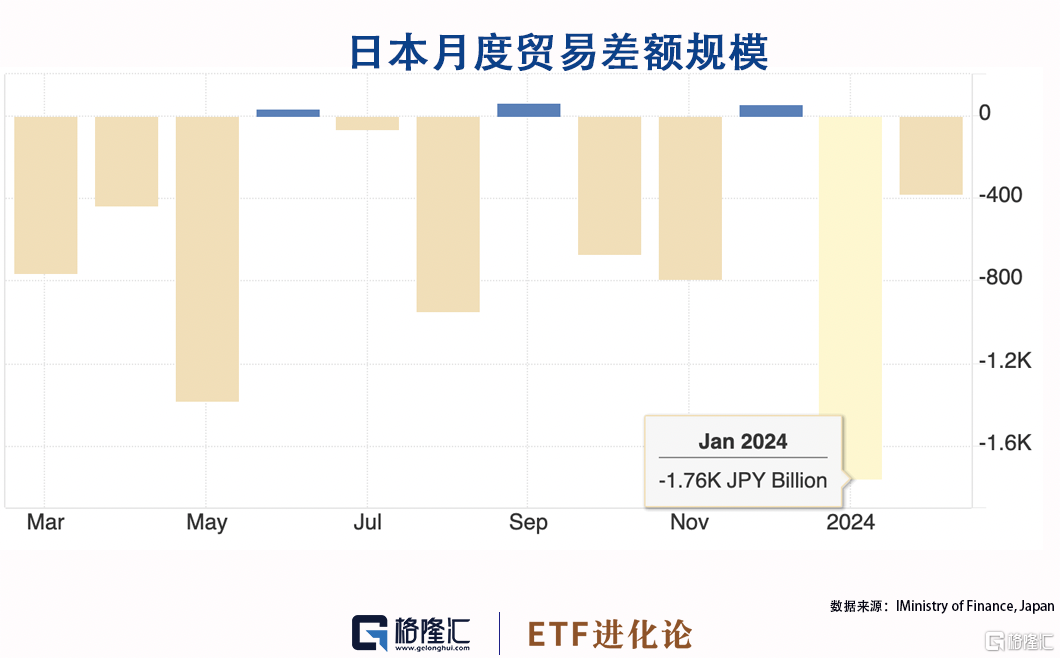

今年1月,日本贸易差额高达17583亿日元,2月继续逆差3794亿日元。

日元贬值虽然通过助推大企业盈利实现了本国经济增长,但这对普通日本民众的获得感就像是领导画的大饼,只能看,没得吃。

由于资源贫瘠,日元贬值给老百姓带来的最直观影响反而是物价飞涨,日元再这么贬值,输入性通胀将围绕日本民众的生活。

日本厚生劳动省1月数据显示,计入物价变动因素后的人均实际工资比上年同期减少0.6%,日本实际工资已连续22个月下降。

工资上涨赶不上物价上涨的情况长期下去,可是一大隐患。治国如烹小鲜,不同经济利益体要维持总体平衡,高位上的人才能高枕无忧。

2、外资抛售日股、日债?

谈到日本就不能不提日股,笔者之前一直很关注,日本央行结束加息后,外资对日股的态度究竟会不会变?

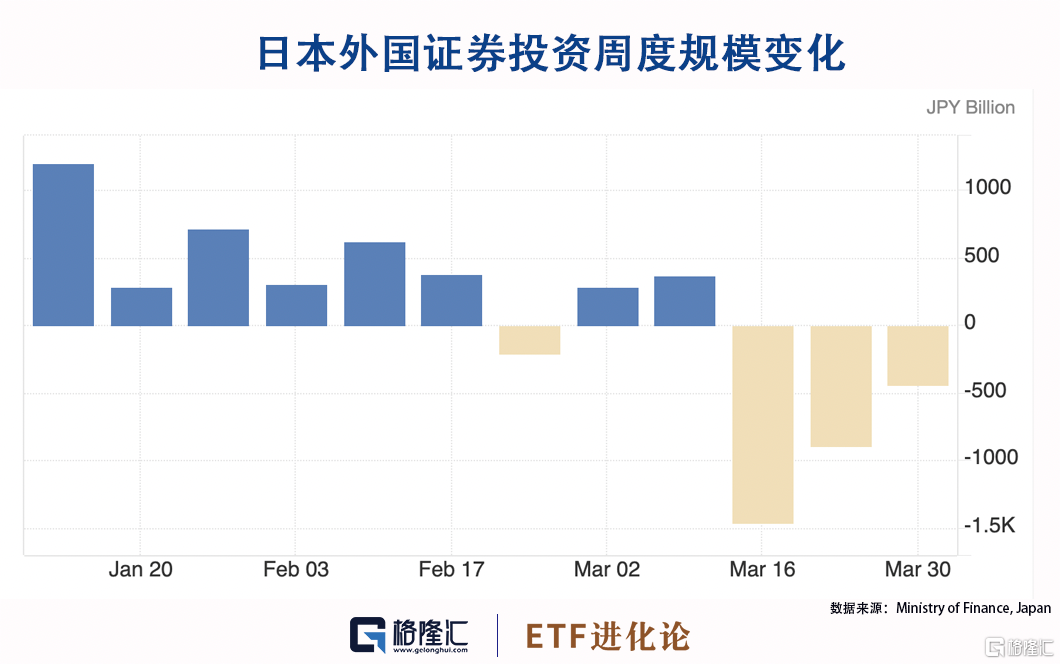

没想到日本的外国证券投资规模从3月中旬以来连续3周缩水,截至3月16日当周,日本的外国证券投资规模巨额缩水1.46万亿日元。

因为3月19日是日本央行召开3月议息会议,为了避免不确定性,资金离场观望好理解。

但日本央行开完会两周后,截至3月23日当周外国证券投资规模缩水8896亿元,下一周规模进一步缩水4413亿元。

这样一算,3月日本外国证券投资规模已经缩水2.4万亿日元了,是说明外资不看好日股了吗?

同时外资对日本国债的投资也出现掉头出走的迹象。

有观点开始认为,日元加息后,日债可能将是下一个破灭的泡沫。该观点表示,如果日债真出现问题,全球安全资产将减少,投资者可能会转向黄金等避险资产。

日元加息畏畏缩缩的情况下,其实目前的日股走强的逻辑都没有变化,天风宏观团队认为:

目前较强的美国经济会继续支撑日企海外盈利;日央行虽退出了负利率但超宽松货币政策立场不变,认为日股或将继续泡沫化上涨。

笔者如此关注外资对日本资产的投资情况,是因为美国明确年内降息预期,日本也结束17年以来负利率,这势必引发全球资本新一轮流动和资产估值的调整,同时外资对印度股市也有流出的迹象,会不会意味着中国资产的机会来了?

值得注意的是,近期黄金涨得像脱缰野马,比特币也不断挑战人的神经,剑指解构美元霸权体系,但终归是路漫漫。

这一次,命运的齿轮会如何转动?

3、百亿女基金经理确认离职

4月3日,圆信永丰基金公告,圆信永丰基金副总经理兼首席投资官、基金经理范妍因个人职业发展原因,已于4月1日正式离任,同时卸任全部8只在管基金。

范妍是圆信永丰基金的“当家花旦”,也是公募行业女性基金经理的代表人物,截至2023年末,她的管理规模为170.09亿元,占据圆信永丰总管理规模的44%,妥妥撑起“半边天”。

作为少有的百亿女性基金经理,范妍业绩水平也很过硬,从业8年,年化水平达到12.53%。

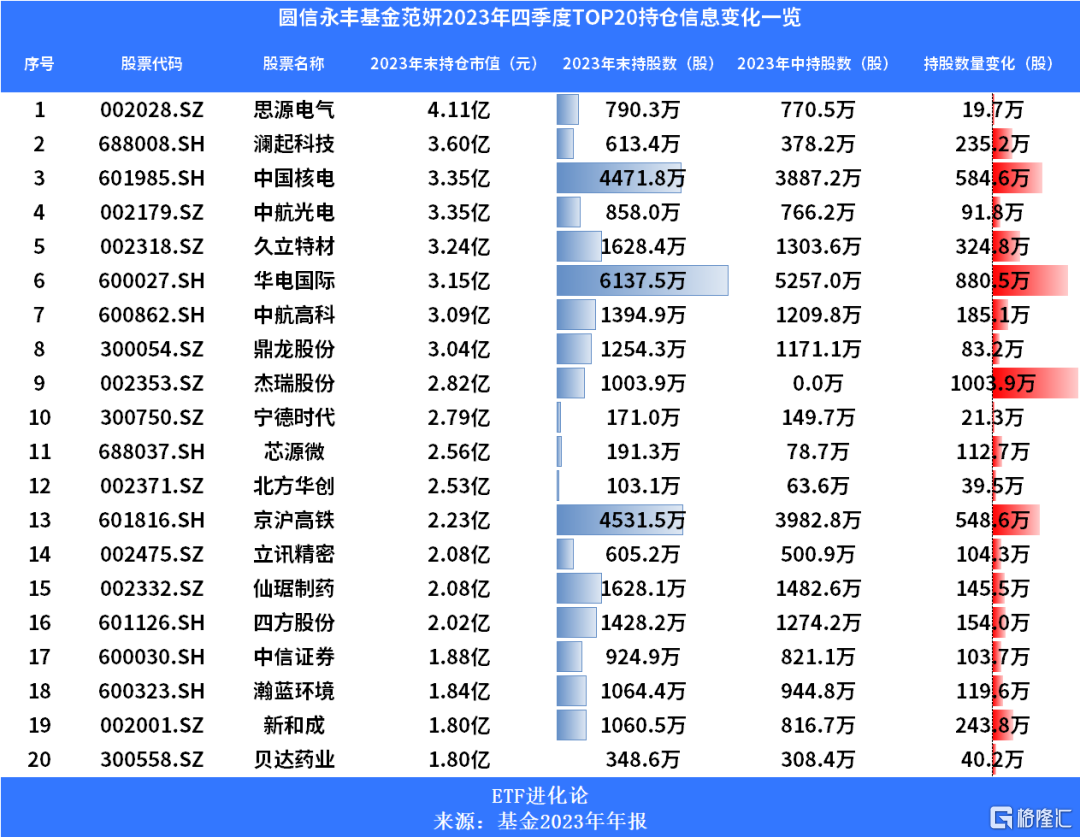

作为宏观策略分析师出身,范妍是少有的投研一体的基金经理,由于对市场的敬畏,认为自己不可能完全了解市场,其持仓最大的特色就是分散,单一行业仓位很少超过15%,第一大重仓股占比3%,因此她的业绩最大特色就是稳。

最新披露的基金年报显示,在去年四季度,范妍持仓以军工、电力设备及新能源、TMT、医药等板块为主,适度增加了白酒、农林牧渔、家电的配置比重,基本上是加仓已持仓的个股,其中杰瑞股份是新晋个股,下半年累积加仓1003.9万股。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

展望2024年的投资,范妍对宏观经济的定调是不悲观。

消费:今年重点观察的是居民部门消费信心的恢复程度和超额储蓄的变化方向。

投资:基建和地产投资偏弱,节后的复工情况略低于去年同期。我们预期该主线今年仍然保持平稳,亮点仍然在电网投资和铁路设备投资和去年差异不大。

出口:存在较大的分歧。全球制造业PMI指数结束了连续17个月的下行,2月份上升至50以上,我们预期全球制造业在库存去化结束后存在修复的空间。

其次,企业盈利不仅取决于需求的拉动,供给层面的约束也是非常重要的。价格层面的变化是我们主要关注的主线,如果企业盈利延续之前修复的趋势叠加流动性层面的改善(北上流出告一段落),我们对股票市场的看法将偏向乐观。

新房的成交量和二手房的成交价是关注的另外一条主线,地产的变化约束着消费部门和政府部门的资产负债表,我们理解它是影响市场风险偏好的主要因素。

最后,基金重仓股从2021年上半年开始调整,已经历经三年的时间,估值较其它个股比并不贵,盈利能力更为突出,我们今年的配置将更偏向于此。

来源:格隆汇

温馨提示:财经最新动态随时看,请关注金投网APP。

相关推荐

- 不再做“跟屁虫”?欧洲央行:首次降息不看美联储任何暗示

- 4月4日,欧洲央行揭晓了其3月货币政策会议的纪要,其中指出预计未来几个月通胀将持续下降,官员对通胀回落表现出越来越大的信心,他们夏季过后预计会出现通胀波动和低谷,考虑降息的理由正在加强。

- 国内 经济 0

- 美股盘前要点 | “小非农”就业数据超预期 大摩警告标普500指数“严重超买”

- 1.美国三大股指期货齐跌,纳指期货跌0.36%,标普500指数期货跌0.17%,道指期货跌0.08%。2.欧股主要指数涨跌不一,德国DAX指数涨0.1%,英国富时100指数跌0.33%,法国CAC指数涨0.13%,欧洲斯托克50指数涨0.09%。

- 国际 公司 经济 0