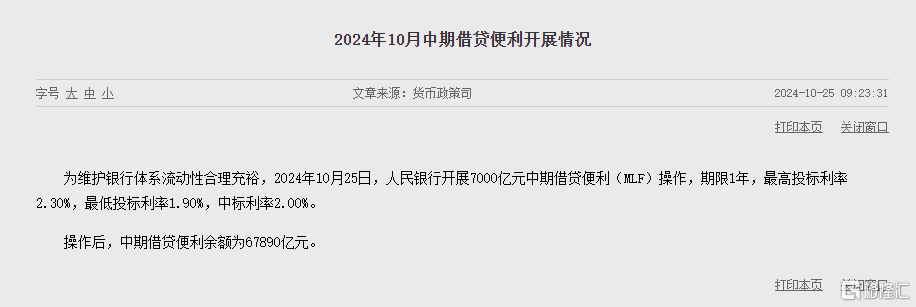

10月25日,中国央行小幅缩量平价续作7000亿元MLF操作,中标利率2.00%。据央行公告,为维护银行体系流动性合理充裕,2024年10月25日,人民银行开展7000亿元中期借贷便利(MLF)操作,期限1年,最高投标利率2.30%,最低投标利率1.90%,中标利率2.00%。

10月25日,中国央行小幅缩量平价续作7000亿元MLF操作,中标利率2.00%。

据央行公告,为维护银行体系流动性合理充裕,2024年10月25日,人民银行开展7000亿元中期借贷便利(MLF)操作,期限1年,最高投标利率2.30%,最低投标利率1.90%,中标利率2.00%。

操作后,中期借贷便利余额为67890亿元。

数据显示,10月共有7890亿元MLF到期,本次MLF操作净回笼资金890亿元人民币。

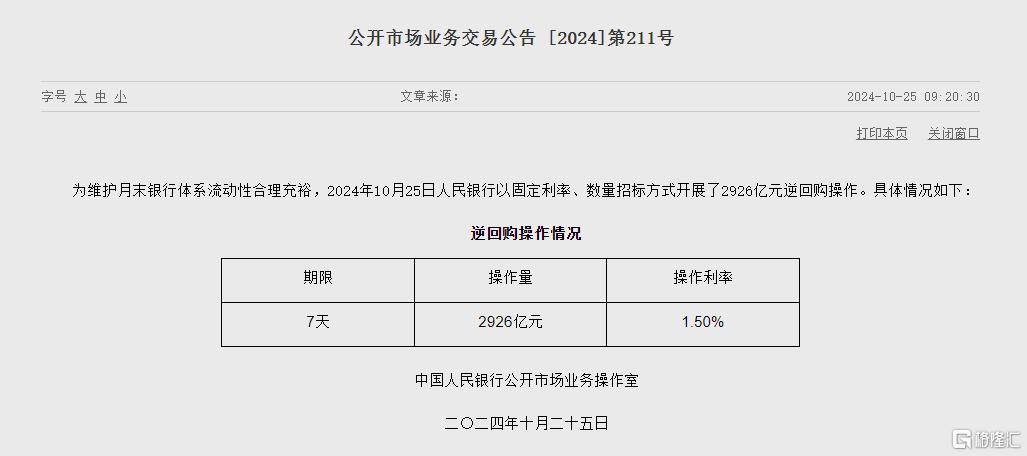

另外,央行今日还进行2926亿元7天期逆回购操作,中标利率为1.50%,与此前持平。

因今日有1084亿元7天期逆回购到期,当日实现净投放1842亿元。

本周,中国央行进行22515亿元逆回购操作,因本周有9944亿元逆回购到期,本周实现净投放12571亿元。

此前,9月份MLF缩量续做,较8月下行0.3个百分点。

并自9月起,MLF与公开市场操作分开发布。分析认为,主要是为了淡化MLF操作利率的政策利率色彩,凸显7天期逆回购利率的主要政策利率地位。

这也意味着MLF操作利率将“随行就市”,MLF明确定位为银行体系中期流动性调节工具。

中信证券明明表示,央行延续缩长放短,继续降低MLF对于流动性市场影响。

央行缩长放短的操作方式背后,一方面是继续逐步淡化MLF工具对于流动性市场的影响,另一方面则是避免在税期走款和资金跨月阶段,MLF缩量对于流动性市场影响过大,并强化逆回购利率对于市场利率的指导意义。

其预计,后续每月25日公开市场超量而MLF缩量的操作模式会成为常态。

货币政策仍有进一步发力空间

自9月下旬“一揽子增量政策”的出台以来,降准、降息、降存量房贷利率已相继落地。

10月份,中国央行将1年期、5年期LPR下调至3.10%和3.60%,同步降息25BP。

这是今年以来LPR第三次下降,也是降幅最大的一次。

值得关注的是,从今日起,存量房贷利率开始批量调整落地。

符合条件的存量房贷利率在LPR基础上的加点幅度将调整至“减30个基点”,预计存量房贷利率平均下降0.5个百分点左右。

回顾来看,9月24日,央行行长潘功胜宣布了三项金融政策:

一是降低存款准备金率和政策利率;

二是降低存量房贷利率和统一房贷最低首付比例;

三是创设新的货币政策工具支持股票市场稳定发展。

民生证券此前指出,10月LPR下调25BP,标志增量金融政策不到1个月之内均已落地执行。

当前美联储降息周期刚刚开启,国内实体需求尚未显著改善,无论是海外和国内,宽货币的宏观环境并未改变,尤其是对比历史中美同步宽松周期(2008、2019-2020),海外降息落地,国内货币也会宽松,只是节奏不完全同步。

其指出,当前国内货币宽松的窗口仍在,货币政策仍有进一步发力的空间。

来源:格隆汇

温馨提示:财经最新动态随时看,请关注金投网APP。